3. Rahmenbedingungen für die Unternehmenstätigkeit

3.3 Besteuerung der Unternehmen [BWL 334]

Kapitelstart Vorherige Seite Nächste Seite Kapitel 1 Kapitel 2 Kapitel 4 Kapitel 53.3 Besteuerung der Unternehmen

e) Steuerbare Umsätze, Gebietsbegriffe

In § 1 UStG werden als steuerbare Umsätze folgende entgeltliche Leistungen benannt:

- entgeltliche Lieferungen und sonstige Leistungen (§ 1 Abs. 1 Nr. 1 i. V. m. § 3 Abs. 1, 6 bis 9 oder § 3a bis § 3c UStG),

- unentgeltliche Lieferungen und sonstige Leistungen (§ 1 Abs. 1 i. V. m. § 3 Abs. 1b oder Abs. 9a und § 3f UStG),

- Einfuhr von Gegenständen aus dem Drittlandsgebiet in das Inland (§ 1 Abs. 1 Nr. 4 UStG),

- Innergemeinschaftlicher Erwerb im Inland gegen Entgelt (§ 1 Abs. 1 Nr. 5 i. V. m. § 1a, § 1b und § 3d UStG).

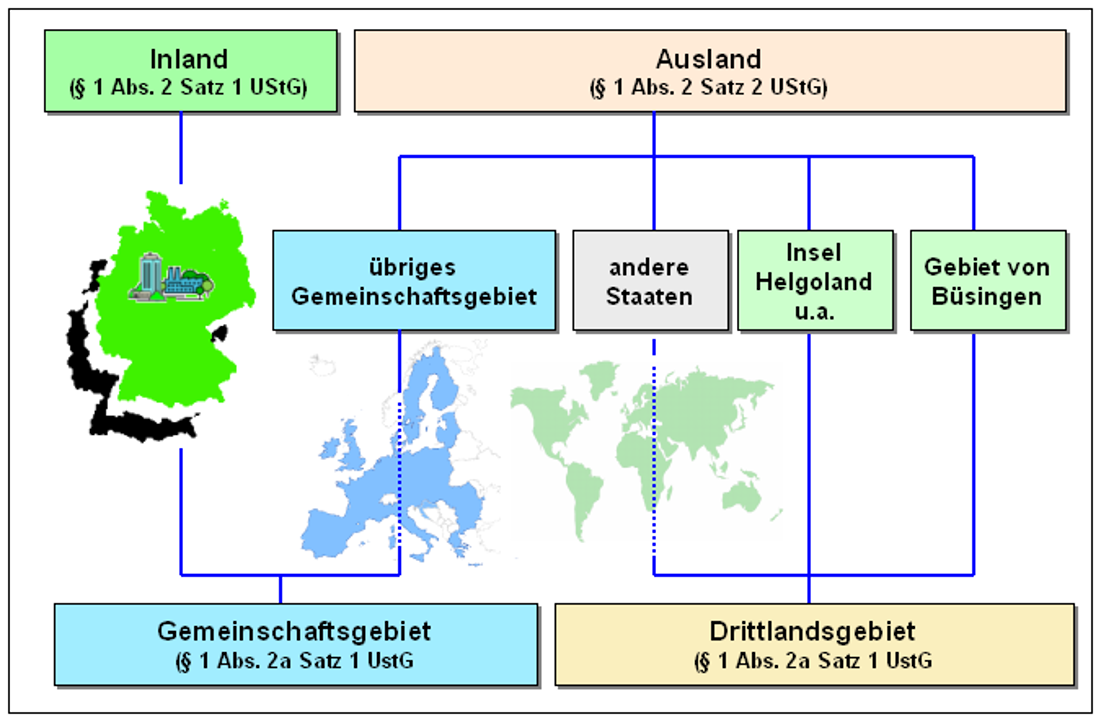

Der Begriff "Inland" wird in § 1 Abs. 2 UStG bestimmt (Bundesrepublik Deutschland mit Ausnahme der Gebiet des früheren Zollausschusses und der früheren Zollfreigebiete, siehe Abbildung).

Das Gemeinschaftsgebiet umfasst das Inland und das übrige Gemeinschaftsgebiet (= ausländische EU-Staaten, vgl. hierzu § 1 Abs. 2a Satz 1 UStG).

Drittlandsgebiet ist das Gebiet, welches nicht Gemeinschaftsgebiet ist (§ 1 Abs. 2a Satz 3 UStG). Dazu gehören zum Beispiel auch Andorra, Gibraltar, der Vatikan).

Als Unternehmer gilt nach § 2 Abs. 1 Satz 1 UStG eine natürliche Person (Einzelhändler, Handwerker, Hauseigentümer u. a.) oder juristische Person (AG, GmbH, Genossenschaft, eingetragener Verein u. a.) oder eine Personenvereinigung (OHG, KG, GbR u. a.), die Unternehmerfähigkeit besitzt und eine gewerbliche oder berufliche Tätigkeit selbstständig ausübt.

Bei der Lieferung neuer Fahrzeuge gibt es gem. § 2a Satz 1 UStG jedoch eine Ausnahme, denn bei diesem Geschäft wird auch ein Nicht-Unternehmer wie ein Unternehmer behandelt.

Als sog. Kleinunternehmer gilt jeder Unternehmer, dessen Gesamtumsatz im vorangegangenen Kalenderjahr die Grenze von 17.500 EUR nicht überstiegen hat und im laufenden Kalenderjahr die Grenze von 50.000 EUR nicht überschreiten wird.

Der Kleinunternehmer ist gem. § 19 UStG faktisch von der Umsatzsteuer befreit, d. h. er braucht keine Umsatzsteuer an das Finanzamt abführen und darf in seinen Rechnungen auch keine Umsatzsteuer ausweisen. Die Konsequenz ist, dass er auch von der Möglichkeit des Vorsteuerabzugs ausgeschlossen ist.

Wenn ein Unternehmer auf den Staus des Kleinunternehmers verzichten will, bedarf es dazu eines entsprechenden Antrags beim Finanzamt.